Làm thế nào để tiếp cận thị trường giao dịch hàng hóa phái sinh?

Vậy đâu là những hành trang mà chúng ta cần trên con đường chinh phục thị trường hàng hóa phái sinh. Cùng MXL thử tìm hiểu những kiến thức cơ bản nhé!

Cần gì để tiếp cận thị trường giao dịch hàng hóa?

I. Các phương pháp phân tích thị trường

Có 3 cách cơ bản để phân tích thị trường:

- Phân tích kỹ thuật

- Phân tích cơ bản

- Phân tích theo cảm tính

Luôn luôn có những tranh luận về việc loại phân tích nào quan trọng hơn, nhưng sự thật là chúng ta cần phải nằm được cả 3 loại này. Nghe có vẻ khó nhưng đó là điều cần thiết để chiến thắng được thị trường này

1. Phân tích kỹ thuật

Là việc người giao dịch học về những biến động của giá. Nguyên lý của học thuyết này là việc người ta có thể nhìn vào những biến động giá trong quá khứ để xác định tình hình hiện tại và những biến động có thể xảy ra.

Về mặt lý thuyết, lý do để sử dụng phân tích kỹ thuật trong giao dịch là việc tất cả những thông tin về thị trường trong thời điểm hiện tại đều được phản ánh vào giá. Nếu giá đã phản ánh tất cả những thông tin bên ngoài thì những hành động của giá là cái duy nhất chúng ta cần để giao dịch.

Bạn đã từng nghe câu nói nổi tiếng này chưa “Lịch sử thường sẽ lặp lại”. Đó chính là điều phản ánh phân tích kỹ thuật là gì. Ví dụ nếu giá thường được hỗ trợ hoặc bị kháng cự ở một vùng nào đó trong quá khứ thì những người giao dịch sẽ để ý đến những điểm đó và thường đặt những lệnh giao dịch dựa theo những mức giá lịch sử này. Phân tích kỹ thuật thường tìm kiếm những mô hình đã được thể hiện trong quá khứ với suy nghĩ rằng những mô hình này sẽ phản ứng một cách tương tự trong hiện tại như nó đã từng làm.

2. Phân tích cơ bản

Là cách giao dịch dựa vào việc phân tích nền kinh tế, xã hội và chính trị nhằm nhận biết những tác động đến cung cầu của loại tiền tệ, hàng hóa nào đó. Nghĩ đến thì có vẻ phức tạp nhưng thực chất chỉ là việc xác định cung và cầu mà thôi.

Sử dụng cung và cầu như một chỉ báo về hướng đi của giá là việc cơ bản. Cái khó ở đây là việc phân tích các nguyên nhân tác động đến cung và cầu. Có nghĩa là bạn phải lưu tâm đến nhiều nguyên nhân khác nhau để xác định xem nền kinh tế sẽ tăng trưởng hay thụt lùi. Bạn cần phải hiểu nguyên nhân và cách thức một sự kiện nào đó, ví dụ như việc tăng tỷ lệ thất nghiệp sẽ ảnh hưởng đến nền kinh tế của một quốc gia, từ đó xác định tác động của nó lên cung của các sản phẩm hàng hoá.

3. Phân tích theo cảm tính thị trường

Mỗi người giao dịch trên thị trường này đều có những suy nghĩ và quan điểm riêng, điều này khiến thị trường hàng hoá trở nên phức tạp và chắc chắn một điều, thị trường sẽ không đi theo kiểu mà chúng ta mong muốn. Nhiều khi quan điểm của chúng ta là sản phẩm có thể tăng, nhưng những người khác lại cho là giảm và đặt lệnh ngược lại chúng ta thì chúng ta cũng không làm được gì.

Là người giao dịch, bạn cần lưu tâm đến tất cả mọi thứ. Tùy thuộc vào bạn trong việc đo lường xem thị trường cảm nhận như thế nào và liệu đây là hướng tăng hay hướng giảm. Việc nắm bắt được cảm tình thị trường - market sentiment - sẽ giúp bạn giao dịch thành công hơn.

Bạn cũng có thể bỏ qua yếu tố này nhưng chú ý rằng, đó có thể là sai lầm của bạn

4. Loại phân tích nào tốt nhất ?

Đây thực sự là một vấn đề không thể trả lời được vì đơn giản, các cách phân tích khác nhau chính là các cách nhìn thị trường từ những góc khác nhau mà thôi. Mỗi loại phân tích có những điểm mạnh và điểm yếu riêng biệt mà chúng ta không thể so sánh hơn thua một cách rõ ràng được. Đơn giản, bạn hãy chọn cho mình cách phân tích nào là phù hợp nhất và đem lại lợi nhuận nhiều nhất cho mình

Để tóm gọn lại, chúng ta cần ghi nhớ như sau:

+ Phân tích kỹ thuật (technical analysis) là việc nghiên cứu biến động của giá trên biểu đồ

+ Phân tích cơ bản (fundamental analysis) là việc phân tích tình hình kinh tế hiện tại

+ Phân tích cảm tính thị trường (market sentiment analysis) là xem xét xem liệu thị trường đang có khả năng tăng hay giảm dựa trên viễn cảnh hiện tại và tương lai do phân tích cơ bản đem lại

Phân tích cơ bản tạo ra cảm tính thị trường, trong khi phân tích kỹ thuật giúp định hình cái cảm tính đó thông qua biểu đồ và đưa ra khuôn khổ cho việc giao dịch

Ba loại phân tích này kết hợp với nhau để giúp bạn có một ý tưởng giao dịch tốt. Bạn cần kết nối tất cả những biến động giá trong quá khứ và thông tin kinh tế hiện tại và dùng kỹ năng phân tích để kiểm chứng và tìm cơ hội.

Hãy tưởng tượng về 1 cái ghế 3 chân để thấy sự quan trọng của cả 3 loại phân tích.

Nếu bạn bỏ 1 chân ra, chiếc ghế sẽ trở nên lung lay. Để trở thành một chuyên gia thực sự trong thị trường hàng hoá, bạn cần phải biết cách sử dụng cả 3 chân ghế này hiệu quả.

II. Các dạng biểu đồ

Chúng ta sẽ xem xét 3 loại biểu đồ thường được sử dụng nhất hiện nay:

- Biểu đồ đường - line chart

- Biểu đồ dạng thanh – bar chart

- Biểu đồ dạng nến - candlestick chart.

Bây giờ chúng ta sẽ tìm hiểu sâu về các loại nói trên.

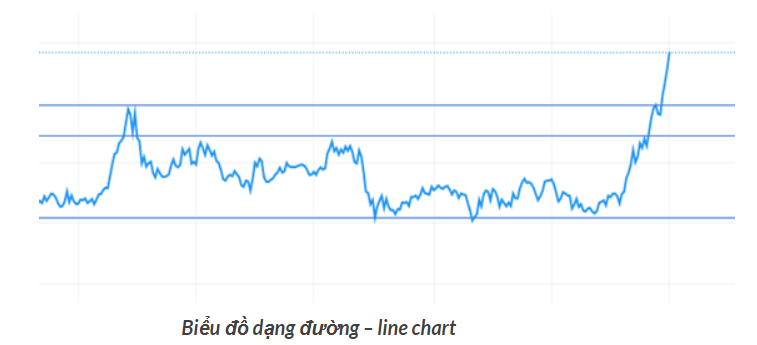

1. Biểu đồ dạng đường - Line chart

Biểu đồ dạng đường cơ bản là vẽ 1 đường nối từ mức giá đóng cửa này đến mức giá đóng cửa khác. Khi các điểm này được nối lại với nhau, chúng ta sẽ thấy được tổng quát chuyển động của giá của một sản phẩm nào đó trong một khoảng thời gian

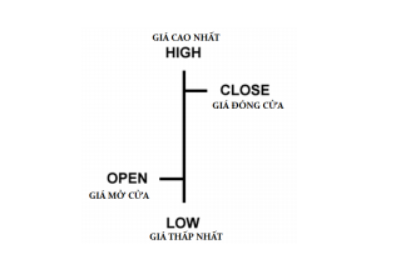

2. Biểu đồ dạng thanh - bar chart

Biểu đồ dạng thanh thì phức tạp hơn. Nó thể hiện giá mở cửa, đóng cửa, cao nhất và thấp nhất của một phiên giao dịch. Đáy của biểu đồ thanh là mức giá thấp nhất của phiên giao dịch, trong khi đó đỉnh của thanh chính là giá cao nhất

Thanh giá này thể hiện biên độ giao dịch của sản phẩm

Thanh ngang nhỏ bên trái thể hiện giá mở cửa và thanh ngang nhỏ bên phải thể hiện giá đóng cửa

Xem ví dụ dưới đây về biểu đồ thanh để rõ hơn:

Một thanh biểu đồ đơn giản có thể là 1 thời đoạn thời gian, có thể là 1 ngày, một tuần hoặc 1giờ. Khi bạn nghe về “thanh biểu đồ”, bạn cần biết chắc khung thời gian đó là khung thời gian nào thì bạn sẽ biết 1 thanh đó đại diện cho bao nhiêu thời gian.

Biểu đồ thanh còn được gọi là biểu đồ “OHLC”, bởi vì nó chỉ ra giá mở cửa - Open, cao nhất - High, thấp nhất - Low, và giá đóng cửa - Close của một sản phẩm nhất định.

Xem ví dụ về thanh giá dưới đây:

+ Giá mở cửa - Open: thanh ngang nhỏ nằm bên trái là giá mở cửa

+ Giá cao nhất - High: đỉnh của thanh giá thể hiện giá cao nhất trong khoảng thời gian

+ Giá thấp nhất - Low: đáy của thanh giá thể hiện giá thấp nhất trong khoảng thời gian

+ Giá đóng cửa - Close: thanh ngang nhỏ nằm bên phải là giá đóng cửa

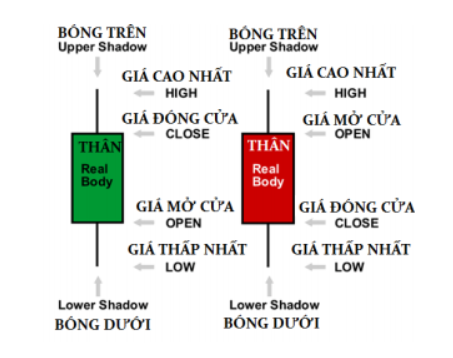

3. Biểu đồ nến - candlestick chart

Biểu đồ nến đưa ra những thông tin giống như biểu đồ thanh, nhưng ở dạng đẹp hơn và trực quan hơn Biểu đồ nến vẫn chỉ ra vùng giá từ cao nhất đến thấp nhất theo trục dọc từ trên xuống dưới. Tuy nhiên, trong biểu đồ nến, thân nến thể hiện biên độ giữa giá mở cửa và đóng cửa. Tùy thuộc vào màu sắc mặc định của thân nến mà xác định được giá đóng cửa cao hoặc thấp hơn giá mở cửa

Ở ví dụ bên dưới, thân nến màu đen thể hiện giá đóng cửa thấp hơn giá mở cửa, tức là nến giảm giá. Ngược lại, nếu thân nến màu trắng thì giá đóng cửa cao hơn giá mở cửa, tức là nến tăng giá.

Việc dùng biểu đồ nến đem lại sự trực quan hơn, mặc dù thông tin do biểu đồ nến cung cấp thì cũng chỉ bao gồm giá mở cửa, đóng cửa, cao nhất, thấp nhất phiên mà thôi. Một số ưu điểm của biểu đồ nến là: + Biểu đồ nến dễ nhận biết hơn và là điểm khởi đầu tốt cho các bạn mới bắt đầu học phân tích

+ Biểu đồ nến dễ sử dụng hơn. Mắt chúng ta thường ngay lập tức thấy được những thông tin do biểu đồ nến chỉ ra. Thêm nữa, những nghiên cứu cho thấy rằng trực quan sẽ giúp việc học trở nên dễ dàng hơn, điều này có thể cũng có ý nghĩa trong việc giao dịch.

+ Biểu đồ nến và mô hình nên có những cái tên rất hay như Bắn sao - Shooting Star, giúp dễ dàng nhớ được mô hình này là như thế nào

![[QUY ĐỊNH CME GROUP] Các hành vi bị cấm trong giao dịch HHPS](/temp/-uploaded-ThanhTung-Bản tin-3009_CME-Group-Inc_cr_380x240.jpg)